NASDAQが過去最高値を更新している今、投資対象になるか?

こんにちは、K2 Assurance 保険アドバイザーの松本です。

今回は、「NASDAQが過去最高値を更新している今、投資対象になるか?」ということをテーマにお伝えします。

1.現在のマーケット状況

現在、米ナスダック市場が活況です。「アマゾン・ドット・コム」「フェイスブック」が上場来高値を付けるなど、新型コロナウイルスの影響はどこに行ったのやら。関連の上場投資信託(ETF)には資金が流れ込み、世界の主要指数の中で突出して上げています。

ただ、急ピッチな上昇でIT(情報技術)バブルといわれた2000年以来の過熱信号も点灯しているのが気になるところです。

これらの株価は、ダウ工業株30種平均が一進一退なのを尻目に、この2カ月ほど右肩上がりで推移しています。

IT企業は対面のサービス業や製造業と比べ、コロナの打撃を受けづらいとの期待があるのが背景です。強力な金融緩和で世界のリスクマネーは再び膨らんでおり、IT株はその受け皿として一気に資金が流入しており、ダウ平均は昨年末より5%低いが、ナスダックは16%高く、米国内ですらその格差は鮮明です。

2.NASDAQに加熱シグナル!?

ただ、急激な上昇で過熱シグナルもともっています。下記のグラフはナスダック総合指数をS&P500種株価指数で割った値です。

足元(現在)は314%で、00年3月以来の高水準となっています。00年3月といえば、ナスダックが当時5000台を付けたネット株バブルの頂点で、目先の収益よりもインターネットの将来期待が過剰に膨らみ、その後に崩壊しました。

この比率はここ数年、投資家のリスク許容度を測る指標にもなってきており、アップルやアマゾンは収益力やブランド力が突出している反面、上昇局面でも下落局面でも値動きは株価指数より大きくなりやすい。リスクを負ってでも積極的に値上がり益をとろうとする投資家が増えればこの比率が高まる傾向があります。

言い換えれば、この比率の上昇は投資家心理が強気に傾いていることを示しています。たとえば16年半ばや18年末に株価が大きく調整したときもこの比率は数カ月かけて大きく上昇していた。いまの局面も投資家はかなり前のめりになってきているので、コロナ流行の再拡大や米中対立の激化という事態に陥れば、相場は打たれ弱くなっている可能性がある。

鍵を握るのはETFです。ETFによる大手IT株の保有比率は年々高まっており、株高局面でも株安局面でもETFの売買が株価形成に大きな影響を与えるようになっています。一方向に資金が動くと、それに向き合って売買する投資家が少なく、価格が振れやすい構造になっています。

4月以降はナスダック株を投資対象とするETFへの資金流入が強まっています。最大の「インベスコQQQ」には年明けから110億ドルの資金が流入し、5月には純資産が1000億ドル(約10兆7千億円)を突破しました。コロナショックで株価が大きく下落したのをキッカケに多くの初心者がネット証券口座を開設しており、株高に乗り遅れまいとする個人投資家の買いは続いている状態です。

3.ナスダックブームはどこまで続くのか?

値動きやPER(株価収益率)でみると過熱感は明らかに強いですが、政府と米連邦準備理事会(FRB)は経済や市場を壊さぬよう異例の規模で対策を進めており、経験則が通じない局面でもあります。

「ブームとバブルは紙一重」まさにそのような状態がいまです。

4.下落リスクをヘッジしながら資産形成する方法!

このような不安定な世界情勢からバブルが弾ける懸念もありますが、過去最高値をさらに更新して新たなレンジを作り上げる可能性もあり、正直答えはわかりません。

でも投資家が1番恐れているのは、大きな下落です。コロナショックを超える2番底を形成するほどの下落も十分に考えられる状況なのです。

ITバブルのときもNASDAQは、約3年間で4,800から800まで下落しています。投資をしていた場合は資産価値が1/6になったということです。

そこで大きな下落リスクをヘッジすることができる投資方法の1つとして「インデックス型海外終身保険」を利用するのをおすすめします。

過去に何度も取り上げているので、ご存知の方が多いと思いますが、商品の概要や特長については、下記のブログも併せて確認ください。

「インデックス型海外終身保険」と「国内ドル建終身保険」の比較

コロナショックでアメリカ株の暴落(調整)でも安心な【インデックス型海外終身保険】

【インデックス型海外終身保険】を相続対策で活用する方法。

こちらは保険商品にはなりますが、長期(15年以上)の投資目線で見ると大きなリターンを期待できます。金利は下限と上限があり1%~12%の幅で決まります。その金利の計算として利用するのは「NASDAQ100」か「S&P500」の1年間のリターンです。つまり指数のリターンがマイナスの場合でも金利1%を付けてくれるわけです。

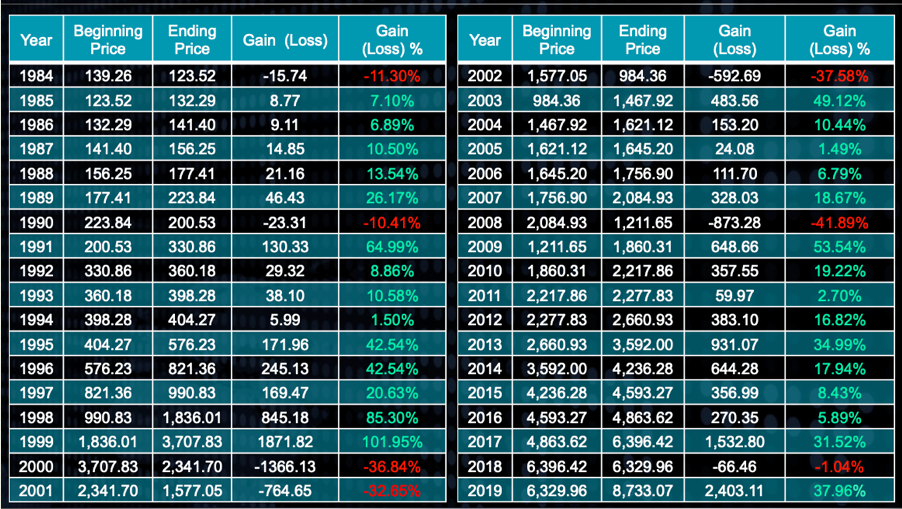

下記が過去36年間のNASDAQ100の「1月1日」と「12月31日」を比較した1年毎のリターンになります。

そしてNASDAQ100の過去25年間の実際のリターンから適用される金利の平均は7.99%もあります。過去25年間なのでITバブルの時期も含めてもこのリターンです。これからNASDAQやS&P500に投資をして、2番底などが起こったとしても金利1%付けてくれますし、累積資産の暴落も起こりません。

なのでこれからNASDAQが、過去最高値をさらに更新してリターンが続くならそのリターンに応じた金利が付きますし、下落したとしても金利1%を保証してくれます。逆に下落した後は長期でプラスリターンになっていくので、その後の資産増加に期待ができますね!

そして、NASDAQの年間リターンは金利の計算に用いるだけで、価格自体が累積資産に影響することがありません。つまり「将来、解約するときの時期を悩まなくて良い!」というのも安心できるポイントでもあります。

またインデックス型海外終身保険は1年目は手数料が多く引かれてしまうので、累積資産に回る割合が少ないため、あまりリターンの影響もありません。2年目からは手数料がグンッと下がるので、「さっさと始めといて、2年目以降に2番底が来るのを楽しみに待つ!!」というスタンスがとれますね。

ちなみに資産の増え方のイメージは、

15年で1.4倍

20年で1.8倍

25年で2.8倍

30年で4.3倍

35年で6.7倍

40年で10.3倍

「生命保険は1歳でも若いうちに契約したほうが良い」という謳い文句がありますが、この商品に関しても1年でも早く始めることが大きな利益を生み出してくれるポイントになりますね!

商品の詳細も含めて気になる方は、下記からお問い合わせください。

関連記事

-

-

プルデンシャルが「個人生保」「その他の低成長」事業の縮小を検討!

こんにちは、K2 Assurance 保険アドバイザーの松本です。 今朝のロイターで、プル

-

-

生命保険は必要か?? Part4(学資保険)

こんにちは、K2 Assurance 保険アドバイザーの松本です。 前回の続きです。&nb

-

-

日本と海外の一時払い生命保険の比較 Part3 ~まとめ~

こんにちは、K2 Assurance 保険アドバイザーの松本です。 前回からの続きです。h

-

-

海外終身保険(変動利率タイプ)

こんにちは、K2 Assurance 保険アドバイザーの松本です。 今回は海外終身保険につ

-

-

生命保険料控除とは? Part2 ~記入方法、節税効果~

こんにちは、K2 Assurance 保険アドバイザーの松本です。前回からの続きです。https:/

-

-

「6つの新規海外保険」オンライン勉強会を開催します。【9/21(土)10:00~11:30】

こんにちは、K2 Assurance 保険アドバイザーの松本です。 今回、新しく取り扱うこ

-

-

アクサ生命 アップサイドプラス 利率変動型定額部分付変額終身保険(通貨選択型)

こんにちは、K2 Collage 松本です。今回はアクサ生命の一時払変額保険アップサイドプラスを解説

-

-

各生命保険会社職員の新型コロナウイルス感染者の現状。

こんにちは、K2 Assurance 保険アドバイザーの松本です。 最近はコロナ関連の情報

-

-

(2022.11更新)明治安田生命 期間がえらべる外貨建一時払終身保険

こんにちは、K2 Collage 松本です。今回は明治安田生命の「期間がえらべる外貨建一時払終身保険

-

-

ニッセイ・ウェルス生命 そなえて安心介護プラス 指定通貨建(特別)終身保険

こんにちは、K2 Collage 松本です。今回はニッセイ・ウェルス生命の「そなえて安心介護プラス」